Bonjour à tous,

L’objectif de cette lettre est de vous informer sur la situation actuelle du marché des crypto-actifs, mais aussi des actualités récentes dans ce domaine. Cette lettre n’est pas un conseil en investissement, mais seulement un partage de mon point de vue personnel.

Actualités

Utiliser la blockchain sans wallet ? L’EIP-4337 d’Ethereum rend possible l’abstraction de compte. L’abstraction de compte doit permettre à des utilisateurs non familiers de l’écosystème des cryptomonnaies, de naviguer en toute simplicité sur des applications Web3 sans créer de wallet. Cette prouesse technique est désormais rendue possible sur les blockchains compatibles avec l’Ethereum virtual machine (EVM), grâce à l’implémentation de l’EIP-4337.

–

Panique bancaire : le Bitcoin (BTC) progresse de plus de 18 % en 24 heures. En réponse à la panique bancaire venue des États-Unis, le cours du Bitcoin s’est offert une progression de plus de 18 % sur les dernières 24 heures. De leur côté, d’autres cryptomonnaies ont, elles aussi, affiché des performances tout à fait honorables.

–

Depeg de l’USDC : quelles sont les conséquences sur la finance décentralisée (DeFi) ? L’actuelle chute de l’USDC à 0,9 dollar a entraîné diverses conséquences dans la finance décentralisée (DeFi). Entre le déséquilibrage des pools de liquidités de Curve (CRV) et le depeg du stablecoin DAI, nous avons tenté d’établir une liste non exhaustive.

–

Le géant AXA rejoint les PSAN – Quel impact pour l’écosystème crypto ? AXA Investement Managers, la filiale du groupe AXA spécialisée dans la gestion de placement, vient de s’enregistrer en tant que Prestataire de services sur actifs numériques (PSAN).

–

Ethereum : seuls 9 % des stakers d’ETH prévoient de retirer leurs fonds après la mise à jour Shanghai. Un nouveau rapport de Kiln nous permet de relever certaines tendances observables chez les acteurs de la communauté Ethereum (ETH) ayant mis d’importantes quantités d’Ethers en staking. Ainsi, nous pouvons constater qu’au vu des réponses apportées par le panel interrogé ici, le staking d’ETH devrait observer un intérêt croissant après la mise à jour Shanghai prévue pour mars ou avril.

–

Exit les banques – L’ancien PDG de BitMEX propose un stablecoin dollar basé sur le Bitcoin (BTC). Se détacher du système bancaire. C’est l’ambition de Arthur Hayes, l’ancien PDG de BitMEX, qui propose un stablecoin basé uniquement sur le Bitcoin (BTC).

–

Elon Musk souhaite que Twitter devienne « la plus grande institution financière du monde ». Musk a déjà évoqué son ambition de faire de Twitter une « super app », et plus simplement un réseau social. En début d’année, on apprenait que Twitter travaillait sur de futurs services bancaires, et envisageait la mise à disposition de cartes bancaires et de comptes épargne. Musk n’a par ailleurs pas fermé la porte aux cryptomonnaies, qui seraient éventuellement compatibles à l’avenir.

–

Binance US autorisée à racheter les actifs de Voyager Digital, malgré l’opposition de la SEC. C’est une victoire pour Binance US, dans une bataille qui l’opposait à la Securities and Exchange Commission (SEC). La plateforme d’échange pourra racheter les actifs de Voyager Digital pour un milliard de dollars. À quoi cela lui servira-t-il ?

–

Visa confirme son enthousiasme pour l’écosystème crypto et blockchain. Un rapport récent faisait état d’une frilosité du géant Visa en ce qui concerne les cryptomonnaies. Mais la firme a confirmé son engagement au sein de l’écosystème, en particulier en ce qui concerne les stablecoins.

Analyse Fondamentale

Source : https://www.coingecko.com/fr

Le cours du Bitcoin à l’heure où j’écris ces lignes est de 24 800 $ (le 15/03/23).

La semaine dernière s’est avérée être l’une des plus importantes pour l’espace des actifs numériques en 2023. En quelques jours, trois principales institutions bancaires aux États-Unis sont entrées en liquidation volontaire ou ont été mises sous séquestre par les régulateurs américains.

- Silvergate (SI) : a annoncé son intention de se retirer volontairement le 8 mars, de manière ordonnée, et de restituer l’intégralité du capital aux déposants.

- Silicon Valley Bank (SIVB) : la 16ème plus grande banque américaine a été fermée et mise sous séquestre par la FDIC le 12 mars, faisant de la faillite bancaire de 209 milliards de dollars la deuxième plus importante de l’histoire des États-Unis.

- La Signature Bank New York (SBNY) : a également été fermée le 12 mars, selon une annonce de la Réserve fédérale à ce sujet.

De nombreuses grandes sociétés d’actifs numériques et des émetteurs de stablecoins, utilisant un ou plusieurs de ces partenaires bancaires, ont été impactées. Circle, émetteur de l’USDC, a été particulièrement touché. Lorsqu’ils ont notifié que quelques 3,3 milliards de dollars en espèces étaient détenus chez SVB, une rupture temporaire de la parité de 1$ s’est créée pendant le week-end, jusqu’à l’annonce de la protection des dépôts par les autorités/régulateurs américains.

Pour les trois institutions, on s’attend à ce que l’intégralité des dépôts soit remboursée, que ce soit par les réserves détenues ou via les garanties de dépôt de la FDIC, et les régulateurs américains. L’annonce du sauvetage des dépôts a été faite en début de semaine. Ces mesures ont été prises conjointement par la secrétaire au Trésor, Janet Yellen, la FED, et l’Agence de garantie des dépôts (FDIC) après consultation avec le président américain Joe Biden, selon un communiqué.

La principale réponse des investisseurs jusqu’à présent, après ces faillites bancaires, semble être une recherche de sécurité dans les principaux actifs les plus fiables, BTC et ETH.

La faillite de ces banques suite à un Bank Run a provoqué une perte de confiance chez les dépositaires et chez les investisseurs dans le secteur bancaire.

Ce qui est arrivé au marché crypto il y a quelques mois, lorsque tous les déposants retiraient leurs actifs des plateformes d’échanges par manque de confiance pendant le marché baissier (qui est la période la plus difficile pour ces entités), est en train de s’appliquer aujourd’hui à certaines banques traditionnelles. À cause du manque de liquidité suite à la politique « Hawkish » des banques centrales (lutte contre l’inflation, augmentation des taux et réduction des liquidités), les banques sont en situation de fragilité.

Depuis quelques jours, nous voyons de nouveau « l’impression monétaire » réapparaître. Les banques américaines ont emprunté 164,8 milliards de $ à la FED pour garantir la liquidité en une semaine. C’est un nouveau record. Le record historique précédent était de 111 milliards de $ lors de la crise financière de 2008.

Les banques européennes ne sont pas dans un meilleur état.

A contrario, le marché des cryptoactifs se porte bien : en pleine crise bancaire, le Bitcoin a bénéficié d’une hausse de 30 % cette semaine. Cette hausse représente la prise de conscience collective que le Bitcoin peut réussir un de ses projets : celui de devenir une protection contre l’inflation et les crises bancaires.

Nous pourrions dire qu’en quelque sorte le Bitcoin a été inventé pour cette situation. C’est pour cette raison que Satoshi a écrit dans le premier bloc de la blockchain Bitcoin : The Times 03/Jan/2009 Chancellor on brink of second bailout for banks.” (The Times 03/Jan/2009, le Chancelier est à l’aube d’un second plan de sauvetage des banques).

Le texte est un gros titre du London Times sur l’échec du gouvernement britannique à stimuler l’économie après 2007-2008. Le texte symbolique a été mis dans la création du bloc de genèse le même jour qu’un renflouement bancaire conséquent.

15 années après, la finance traditionnelle n’a pas résolu ces problèmes du passé, voire les a amplifiés. Les cryptoactifs ne résoudront pas tous les problèmes, mais laissons-les essayer d’en résoudre quelques-uns.

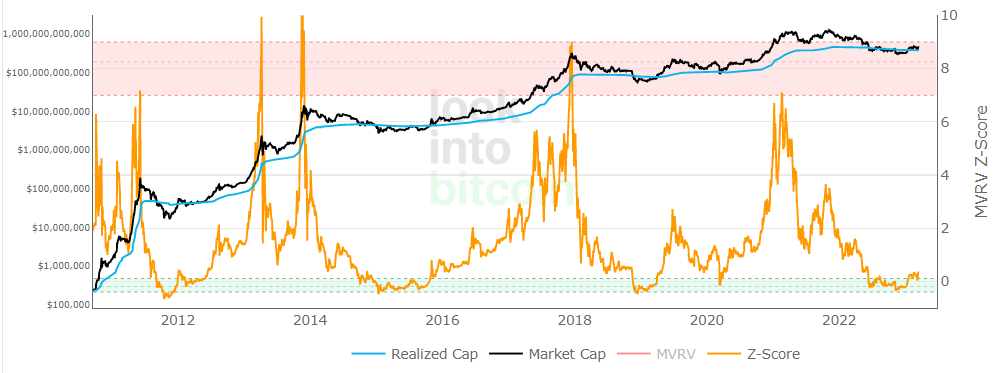

Pour ce qui est du prochain cycle, comme nous le mentionnions lors de notre dernière lettre, nous sommes déjà dans le début d’un nouveau cycle et nous allons nous extraire de la zone « peu chère » des actifs numériques. Voici ci-dessous un graphique de long terme, appelé MVRV Z-Score, utilisant l’analyse on-chain de la blockchain Bitcoin pour identifier les périodes où le Bitcoin est extrêmement sur ou sous-évalué par rapport à sa « juste valeur ».

Nous pouvons voir dans le bandeau rouge entre 6 et 10, les périodes où le Bitcoin se négociait à un prix trop élevé, et inversement pour le bandeau vert entre 0 et 1 ou le Bitcoin se négociait à un prix trop faible par rapport à ses fondamentaux.

Source : look into bitcoin

Ce graphique nous permet en un coup d’œil de comprendre où nous en sommes dans les phases des cycles crypto sur le long terme. La plupart des autres actifs numériques suivent cette même tendance de sur ou de sous-évaluation due à l’effet d’engouement qui agit sur cette classe d’actif.

–

Pour ce qui est de la macroéconomie, comme expliqué en amont dans la lettre, nous sommes en pleine crise bancaire, ce qui est très mauvais pour les banques et les déposants mais aussi les assurances-vie.

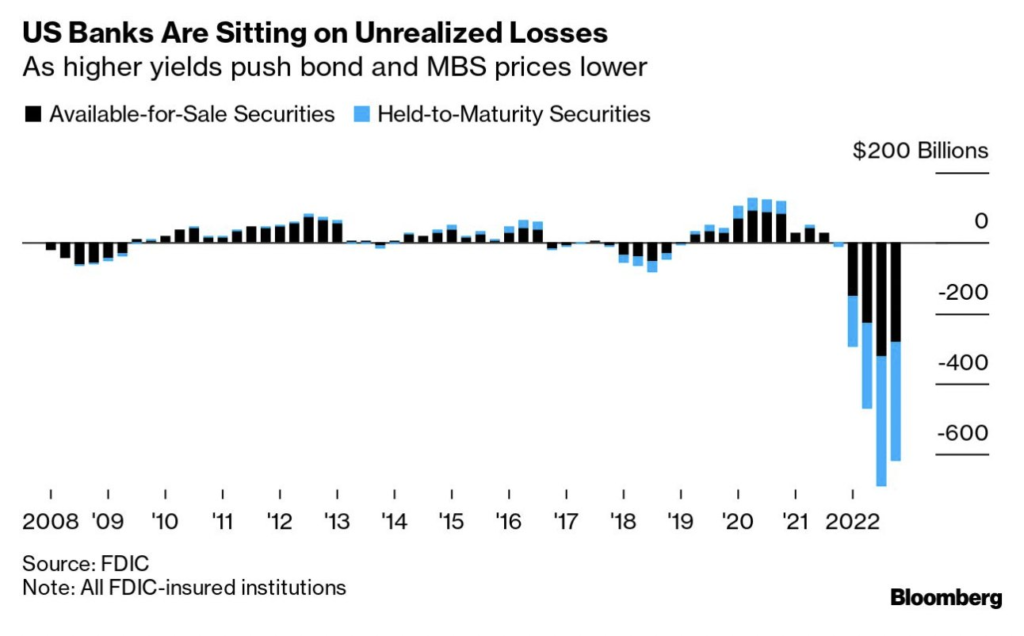

Si on prend du recul, on comprend que cette crise bancaire provient du krach obligataire auquel nous assistons depuis 1 an. La faillite de ces banques, mais aussi celle d’Eurovita, sont liées à une crise obligataire à cause de la hausse fulgurante des taux. Les banques US sont assises sur d’énormes pertes non réalisées. « Non réalisées », car les déposants ne demandent pas (encore) tous leurs fonds dans les assurances-vie ou dans leurs banques. Mais si cela était le cas, ce serait une véritable pyramide de Ponzi qui s’effondrerait.

Ainsi, l’impression monétaire a recommencé et devrait continuer ce qui risque (comme nous le disons depuis longtemps dans nos lettres) de garder l’inflation élevée aux US et en Europe.

Notre service

Nous proposons un service de gestion sous mandat de portefeuilles spécialisés dans les actifs numériques. Nous réalisons un accompagnement complet dans cet univers en adaptant l’allocation de votre portefeuille à votre profil de risque et à votre situation.

Notre gestion clé-en-main vous permet de profiter de l’évolution de ce secteur sans vous soucier du choix des actifs numériques à mettre dans votre portefeuille, ni des recherches approfondies sur les jetons, ni de la volatilité, ni des arbitrages, etc… Vous avez seulement à lire vos rapports mensuels et à investir régulièrement avec un horizon long terme (4 ans et plus).

Nous ne faisons pas de trading algorithmique ou de trading journalier, nous investissons pour le long terme dans des projets que nous connaissons et que nous comprenons. Nous faisons des arbitrages mensuels dans les portefeuilles et étudions en profondeur les actifs (surtout leur tokenomics) que nous mettons en portefeuille.

Si vous avez des questions, des remarques ou si vous souhaitez en savoir plus sur notre service, n’hésitez pas à nous contacter sur cette adresse mail : tristan.g@crypto-assets-management.com ou à prendre un RDV téléphonique avec nous via ce lien.

— Avertissement —

Ceci n’est pas un conseil en investissement, personne ne peut prédire l’avenir.

Vous êtes seul responsable de vos décisions d’investissement.

Nous ne sommes pas responsables des pertes suite à une décision prise sur la base des informations