Bonjour à tous,

L’objectif de cette lettre est de vous informer sur la situation actuelle du marché des crypto-actifs, mais aussi des actualités récentes dans ce domaine. Cette lettre n’est pas un conseil en investissement, mais seulement un partage de mon point de vue personnel.

Actualités

Bruno Le Maire souhaite que la France devienne « le hub européen des crypto-actifs ». Interrogé par BFM, Bruno Le Maire a clarifié les attentes du gouvernement en matière de cryptomonnaies. Avec une feuille de route plutôt ambitieuse :

« Nous voulons faire de l’Union européenne la première zone économique mondiale en matière de structuration et d’organisation du marché des crypto-actifs. Et nous voulons qu’en son sein, la France soit le hub européen de l’écosystème des crypto-actifs. »

Bruno Le Maire considère cependant qu’il n’y a pas de nécessité d’avoir « peur de l’innovation », et qu’il ne faut pas « étouffer l’écosystème crypto ». Un changement de langage particulièrement notable, le ministre s’étant distingué ces dernières années par une hostilité manifeste à l’écosystème.

–

La Corée du Sud fait le choix de proposer ses cartes d’identité sur la blockchain. La Corée du Sud est réputée pour être un des pays les plus « blockchain-friendly » du monde. En 2024, les citoyens du pays pourront utiliser des cartes d’identité numériques, disponibles sur la blockchain. Le lancement de cette nouvelle technologie est prévu pour 2024. Le gouvernement s’attend à ce que 45 millions de citoyens de Corée du Sud adoptent ces cartes d’identité numérique dans les deux années qui suivront. Selon un rapport de la Banque mondiale, un gouvernement pourrait économiser 50 milliards de dollars simplement en implémentant ces nouveaux documents.

–

Enquête cryptomonnaies : 13 % des Canadiens posséderaient du Bitcoin (BTC). Dans une étude publiée cette semaine, la Banque du Canada montre le comportement des investisseurs canadiens vis-à-vis du Bitcoin (BTC). Ainsi, 89 % des citoyens du pays en auraient déjà entendu parler, tandis que 13 % en auraient dans leur portefeuille.

–

Bank of America : « les cryptomonnaies sont le futur de l’investissement ». Dans une nouvelle étude publiée cette semaine, la Bank of America (BoA) révèle que 75% des jeunes interrogés estiment qu’il n’est plus intéressant d’investir dans la finance traditionnelle et privilégient les actifs alternatifs tels que les cryptomonnaies dans leurs portefeuilles. D’ici à 2045, il est estimé que 84 000 milliards de dollars devraient petit à petit transiter des baby-boomers vers les millenials et la génération X. Ainsi, la Bank of America prévoit que le changement d’intérêt générationnel impacte considérablement et durablement l’avenir des marchés financiers.

À l’heure actuelle, le marché actions domine de très loin les débats. Alors que sa capitalisation globale avoisine les 100 000 milliards de dollars, celle du marché des cryptomonnaies stagne autour de 1 000 milliards de dollars seulement. Selon la Bank of America, il y a fort à parier que l’évolution des mentalités des générations entraine un équilibrage qui profiterait donc aux cryptomonnaies.

–

Analyse Fondamentale

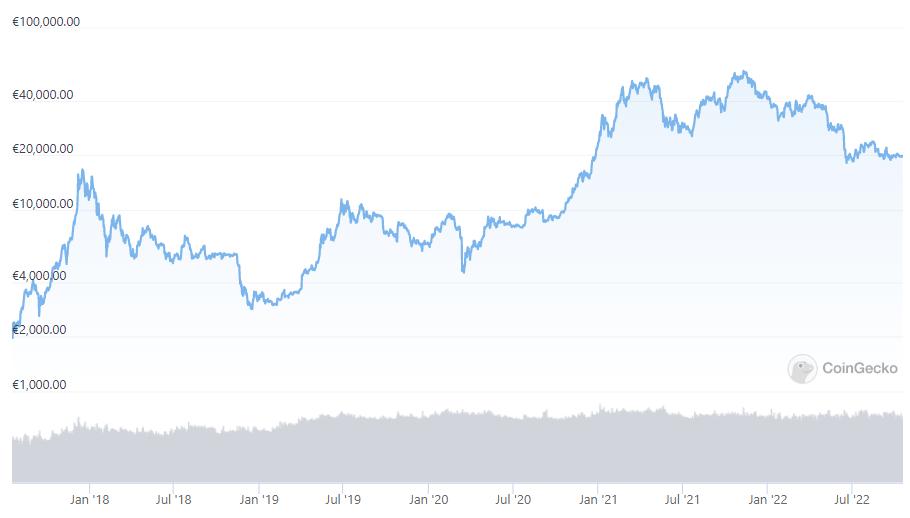

Source : https://www.coingecko.com/fr

Le cours du Bitcoin à l’heure où j’écris ces lignes est de 19 600 $ (le 18/10/22)

Le marché des crypto-actifs est resté remarquablement stable ces dernières semaines contrairement aux marchés des actions et des devises. Bitcoin gagne du terrain sur de nombreux actifs traditionnels en terme de valeur relative.

La force du dollar (suite à la hausse des taux par la FED) continue de faire des ravages sur les autres actifs, notamment sur les devises et sur les obligations. Dans ce contexte difficile, le marché des crypto-actifs a été relativement résilient. Le prix du Bitcoin oscille dans une fourchette de prix entre 17 600 $ et 25 000 $ depuis maintenant plus de 120 jours.

Nous pensons que les investisseurs tentent d’établir un plancher à ce marché baissier. Nous pensons que la structure actuelle du marché ressemble aux creux des cycles précédents.

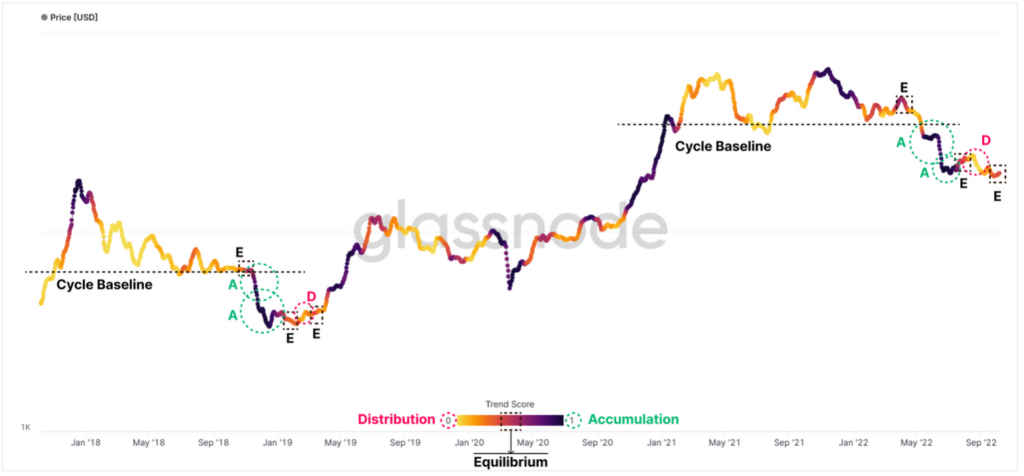

Nous remarquons sur le graphique de score de tendance d’accumulation (ci-dessous) qu’il s’est produit une série d’événements consécutifs similaires au marché baissier de 2018-2019. La couleur jaune clair indique les périodes de distribution des jetons des grosses entités vers les plus petites et la couleur foncée les périodes d’accumulation des jetons Bitcoin.

Source : Glassnode

Ensuite, la rentabilité des détenteurs à long terme continue de stagner à des niveaux historiquement bas, cette cohorte d’investisseurs à long terme enregistre des pertes d’environ – 48 % en moyenne. Ces principaux détenteurs à long terme sont ceux du cycle 2021-22 qui capitulent à perte.

Ces périodes de stress extrême sur la rentabilité des détenteurs à long terme du cycle précédent se produisent généralement vers les profondeurs du marché baissier. Les détenteurs à long terme ont subi des pertes latentes supérieures à aujourd’hui, seulement 3,3 % du temps, ce qui signifie que nous sommes dans les extrêmes du marché baissier actuel.

Vous pouvez voir ces périodes où les pertes latentes étaient pires qu’aujourd’hui en violet sur le graphique ci-dessous. Ces périodes ont été généralement suivies d’un fort rebond.

Source : Glassnode

Il est très rare que le marché du Bitcoin atteigne des périodes de volatilité aussi faibles. Presque toutes ces périodes ont précédé un mouvement très volatil. Le comportement des dépenses en chaîne se comprime en un point de décision.

Les exemples des cycles baissiers précédents correspondant à une volatilité si faible ont donné une suite des prix dans les deux sens, soit à la hausse, soit à la baisse. Il reste peu de biais directionnels perceptibles sur les marchés à termes, malgré les intérêts ouverts qui augmentent encore.

Une période de volatilité est probablement à l’approche, les prix du Bitcoin ne sont pas connus pour rester immobiles très longtemps. Il est difficile de prédire si cette période de volatilité se terminera par une hausse ou une baisse. D’un côté, les données en chaîne annoncent un marché baissier très avancé, de l’autre côté, la macroéconomie n’est pas dans un bon état et le marché du Bitcoin aura du mal à naviguer seul à contre-courant malgré sa résilience actuelle.

–

L’inflation aux États-Unis est en légère baisse. Partout ailleurs dans le monde, l’inflation augmente. La zone euro à une inflation en constante augmentation, 10 % en septembre. La ruée vers le dollar continue et risque de créer de gros dégâts macroéconomiques pour beaucoup de pays et d’entreprises.

Le marché des taux est en constante augmentation, la plus forte augmentation depuis plus de 50 ans. Cela va provoquer une forte baisse des prix de l’immobilier américain (l’immobilier au U.S. est à taux variable).

Les taux de tous les marchés obligataires sont en hausses, beaucoup de pays auront du mal à vivre cette hausse des taux. La grosse bulle obligataire créée par les banques centrales et les taux maintenus artificiellement à 0 est en cours de dégonflement.

La BCE ne remonte pas ces taux directeurs assez vite. Ils seront peut-être à 2 % à la fin du mois d’octobre. C’est insuffisant pour vaincre une inflation à 10 %. Pour garder la stabilité économique en Europe et ne pas avoir de trop importants différentiels de taux entre les pays au sein de l’Europe, la BCE ne peut pas se permettre de remonter ces taux très hauts. L’inflation sera probablement présente pour du long terme.

Les marchés s’en rendent compte petit à petit, les États-Unis et l’Europe sont en récession, cette dernière est plus sévère pour l’Europe à cause des problèmes énergétiques causé par ses propres décisions de sanctions contre la Russie.

Les résultats des entreprises aux U.S. et en Europe sont encore bons, probablement plus pour longtemps, les ménages vivent actuellement beaucoup sur leurs épargnes accumulées pendant les périodes de covid et de surabondances de la liquidité. Le taux d’épargne des ménages est à un plus bas historique. Cela devrait se faire ressentir dans une baisse des bénéfices des entreprises au début de l’année prochaine. Lorsque les ménages réduiront considérablement leurs dépenses et arbitreront sur les éléments les plus importants. Ainsi, les marchés actions ont encore un potentiel de baisse de l’ordre de 15 à 30 % supplémentaire si les résultats des entreprises baissent.

Si vous avez des questions, des remarques ou si vous souhaitez en savoir plus sur notre service, n’hésitez pas à nous contacter : crypto.assets.manage@gmail.com

— Avertissement —

Ceci n’est pas un conseil en investissement, personne ne peut prédire l’avenir.

Vous êtes seul responsable de vos décisions d’investissement.

Nous ne sommes pas responsables des pertes suite à une décision prise sur la base des informations de cette lettre.